继10月1日率先释放“起征点上调”减税红利后,备受关注的《个人所得税专项附加扣除暂行办法》22日正式亮相,标志着我国综合与分类相结合的个税改革迈出关键一步,释放出更加惠民的积极信号。

子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人——关系亿万百姓的6项个税专项附加扣除政策究竟怎么扣?扣多少?纳税人能减多少税?为了帮助大家更好的享受“个税专项附加扣除”政策带来的福利,小编针对大家关心的一些实操问题做了一些解答:

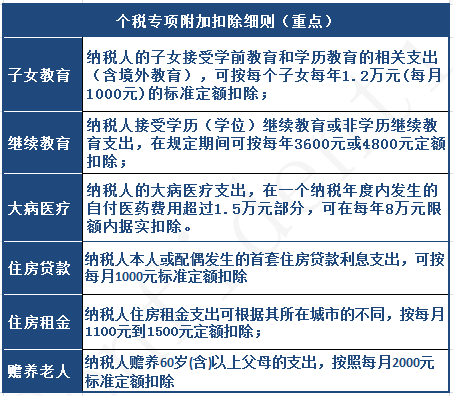

先来看看本次个税专项附加扣除政策的重点内容:

答疑解惑:

问:自己有符合扣除条件的扣除项,如何办理专项附加扣除?

答:享受子女教育、继续教育、住房贷款利息或者住房租金、赡养老人专项附加扣除的纳税人,自符合条件开始,可以向支付工资、薪金所得的扣缴义务人提供上述专项附加扣除有关信息,由扣缴义务人在预扣预缴税款时,按其在本单位本年可享受的累计扣除额办理扣除;也可以在次年3月1日至6月30日内,向汇缴地主管税务机关办理汇算清缴申报时扣除。

享受大病医疗专项附加扣除的纳税人,由其在次年3月1日至6月30日内,自行向汇缴地主管税务机关办理汇算清缴申报时扣除。

这里的扣缴义务人,纳税人如果是受雇单位发放薪资的,那么扣缴义务人就是单位。请联系单位的薪资岗,提供必要的信息或资料由受雇单位办理扣除。需要注意的是,大病医疗扣除只能由纳税人自己在次年汇算清缴时办理,不能申请由受雇单位办理。

问:我没有受雇单位,所以没有工资收入,但是有劳务收入、稿酬、特许权使用费收入并交纳个人所得税,可以享受专项附加扣除吗?怎么扣除?

答:可以。纳税人未取得工资、薪金所得,仅取得劳务报酬所得、稿酬所得、特许权使用费所得需要享受专项附加扣除的,应当在次年3月1日至6月30日内,自行向汇缴地主管税务机关报送《扣除信息表》,并在办理汇算清缴申报时扣除。

问:为了实现扣除,百姓会不会因为发票或证明跑断腿?

答:专家指出,总体看,此次公布的办法较好地兼顾了公平和效率,减负力度超出预期,税收征管也力求简便易行,尽量避免让纳税人提供各种证明。举例来说,纳税人在子女教育和赡养老人方面的支出发票等,都是不需要提供和进行额外说明的。同时,鉴于该政策涉及面广、实施情况复杂,国家正在加快建立部门间信息共享机制,防范虚假骗税逃税行为,确保征管风险可控。

问:相比设置各类扣除项,为什么不直接在5000元基础上再提升起征点呢?

答:根据暂行办法,个税专项附加扣除遵循公平合理、简便易行、切实减负、改善民生的原则。

权威专家向记者解释,综合所得税制比较科学,简单地提高个人所得税起征点,没有考虑纳税人生活负担的差异化,这并不公平。专家还表示,专项抵扣的最终效果,是让部分纳税人个税感到负担减轻,其长远意义在于推进国家综合治理,深化个税综合与分类改革,体现税收公平。

问:哪一类人群可能受益最大?

专家分析,通常情况下,生活支出负担较重,上有老、下有小、有房贷的中年人最获利好。他们很大概率可以享受子女教育、首套房贷、赡养老人等多项附加扣除。另一方面,在同等扣除额的情况下,收入较低的人群减税比例更大,比如月收入7000元(扣除"三险一金"后)的人,满足2000元的扣除项目,就无需缴纳个税啦,减税比例达到100%。

关于每项附加扣除的具体问题,小编也为大家单独整理了出来,详情可点击以下链接查看详细内容:

个税改革之“子女教育”附加专项扣除最全问题解答

→详情请点击:https://vip.kingdee.com/article/9768

个税改革之“继续教育”附加专项扣除最全问题解答

→详情请点击:https://vip.kingdee.com/article/9769

个税改革之“大病医疗”附加专项扣除项最全问题解答

→详情请点击:https://vip.kingdee.com/article/9770

个税改革之“住房贷款”附加专项扣除最全问题解答

→详情请点击:https://vip.kingdee.com/article/9771

个税改革之“住房租金”附加专项扣除最全问题解答

→详情请点击:https://vip.kingdee.com/article/9772

个税改革之“赡养老人”附加专项扣除最全问题解答

→详情请点击:https://vip.kingdee.com/article/9773