本文详细介绍了合同变更的三种情形及其会计处理方式。情形一将变更部分视为单独合同处理,需新增商品量及匹配价款;情形二视为原合同终止并订立新合同,已转让与未转让商品需明确区分;情形三则将变更作为原合同组成部分,重新计算履约进度并调整收入成本。文章还通过多个实例解析了不同情形下的具体会计处理,包括可变对价与合同变更的区分及会计处理方法。

合同变更

合同变更,是指经合同各方同意对原合同范围或价格(或两者)作出的变更。

三种情形 | 合同变更部分特征 |

情形一:原合同+新合同 (合同变更部分作为单独合同) | 合同变更增加了可明确区分的商品【量】及合同价款【价】,且新增合同价款反映了新增商品单独售价的【且匹配】 |

情形二:原合同终止,新合同订立 | 不属于情形一,且在合同变更日已转让商品与未转让商品之间可明确区分的 |

情形三:原合同继续 (合同变更部分作为原合同的组成部分) | 不属于情形一,且在合同变更日已转让商品与未转让商品之间不可明确区分的 |

情形一:合同变更部分作为单独合同进行会计处理

变更部分:新增 【量+价】,且匹配

【提示】判断新增合同价款是否反映了新增商品的单独售价时,应当考虑为反映该特定合同的具体情况而对新增商品价格所作的适当调整。例如,在合同变更时,企业由于无须发生为发展新客户等所须发生的相关销售费用,可能会向客户提供一定的折扣,从而在新增商品单独售价的基础上予以适当调整。

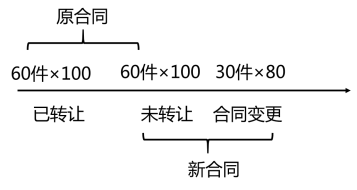

【补充例题24】甲公司承诺向某客户销售120件产品,每件产品售价100元。该批产品彼此之间可明确区分,且将于未来6个月内陆续转让给该客户。甲公司将其中的60件产品转让给该客户后,双方对合同进行了变更,甲公司承诺向该客户额外销售30件相同的产品,这30件产品与原合同中的产品可明确区分,其售价为每件95元 (假定该价格反映了合同变更时该产品的单独售价)。上述价格均不包含增值税。

【解析】由于新增的30件产品是可明确区分的,且新增的合同价款反映了新增产品的单独售价,因此,该合同变更实际上构成了一份单独的、在未来销售30件产品的新合同,该新合同并不影响对原合同的会计处理。甲公司应当对原合同中的120件产品按每件产品100元确认收入,对新合同中的30 件产品按每件产品95元确认收入。

情形二:合同变更作为原合同终止及新合同订立进行会计处理

合同变更不属于情形一,且在合同变更日已转让商品与未转让商品之间可明确区分的,应当视为原合同终止,同时,将原合同未履约部分与合同变更部分合并为新合同进行会计处理(重新计算)。

新合同的交易价格=原合同交易价格中尚未确认为收入的部分+合同变更中客户已承诺的对价金额。

【沿用上例25】甲公司新增销售的30件(原合同120件,已履行60件,未履行60件,新增30件未履行)产品售价为每件80元(假定该价格不能反映合同变更时该产品的单独售价)。

【解析】对于合同变更新增的30件产品,由于其售价不能反映该产品在合同变更时的单独售价,因此,该合同变更不能作为单独合同进行会计处理。由于尚未转让给客户的产品(包括原合同中尚未交付的60件产品以及新增的30件产品)与已转让的产品是可明确区分的,因此,甲公司应当将该合同变更作为原合同终止,同时,将原合同的未履约部分与合同变更合并为新合同进行会计处理。

该新合同中,剩余产品为90件 ,其对价为8 400元,即原合同下尚未确认收入的客户已承诺对价6 000元 (100×60) 与合同变更部分的对价2 400元 (80×30) 之和, 新合同中的90件产品每件产品应确认收入为93.33元(8 400/90)。

【例题26】A公司与客户签订合同,每周为客户的办公楼提供保洁服务,合同期限为三年,客户每年向A公司支付服务费10万元(假定该价格反映了合同开始日该项服务的单独售价)。在第二年末,合同双方对合同进行了变更,将第三年的服务费调整为8万元(假定该价格反映了合同变更日该项服务的单独售价),同时以20万元的价格将合同期限延长三年(假定该价格不反映合同变更日该三年服务的单独售价),即每年的服务费6.67万元,于每年年初支付。上述价格均不包含增值税。

【解析】本例中,在合同开始日,A公司认为其每周为客户提供的保洁服务是可明确区分的,但由于A公司向客户转让的是一系列实质相同且转让模式相同的、可明确区分的服务,因此将其作为单项履约义务(见后文所述)。在合同开始的前两年,即合同变更之前,A公司每年确认收入10万元。

在合同变更日,由于新增的三年保洁服务的价格不能反映该服务在合同变更时的单独售价,因此,该合同变更不能作为单独的合同进行会计处理,由于在剩余合同期间需提供的服务与已提供的服务是可明确区分的,A公司应当将该合同变更作为原合同终止,同时,将原合同中未履约的部分与合同变更合并为一份新合同进行会计处理。该新合同的合同期限为四年,对价为28万元,即原合同下尚未确认收入的对价8万元与新增的三年服务相应的对价20万元之和,新合同中A公司每年确认的收入为7万元(28万元÷4年)。

补充账务处理:

第1-3年 借:银行存款 10

贷:主营业务收入 10

第三年 借:银行存款 8

贷:主营业务收入 7

合同负债 1

第4-6年 借:银行存款 6.67

合同负债 0.33

贷:主营业务收入 7

情形三:合同变更部分作为原合同的组成部分进行会计处理的情形

合同变更不属于上述第一种情形,且在合同变更日已转让商品与未转让商品之间不可明确区分的,应当将该合同变更部分作为原合同的组成部分,在合同变更日重新计算履约进度,并调整当期收入和相应成本等。

【例题27】20×7年1月15日,乙建筑公司和客户签订了一项总金额为1 000万元的固定造价合同,在客户自有土地上建造一幢办公楼,预计合同总成本为700万元。假定该建造服务属于在某一时段内履行的履约义务,并根据累计发生的合同成本占合同预计总成本的比例确定履约进度。

截至20×7年末,乙公司累计已发生成本420万元,履约进度为60%(420万元÷700万元)。因此,乙公司在20×7年确认收入600万元(1 000万元×60%)。20×8年初,合同双方同意更改该办公楼屋顶的设计,合同价格和预计总成本因此而分别增加200万元和120万元。

【解析】在本例中,由于合同变更后拟提供的剩余服务与在合同变更日或之前已提供的服务不可明确区分(即合同仍为单项履约义务),因此,乙公司应当将合同变更作为原合同的组成部分进行会计处理。合同变更后的交易价格为1 200万元(1 000万元+200万元),乙公司重新估计的履约进度为51.2%[420万元÷(700万元+120万元)],乙公司在合同变更日应额外确认收入14.4万元(51.2%×1 200万元-600万元)。

【例题28·单选题】20×7年2月1日,甲公司与乙公司签订了一项总额为20 000万元的固定造价合同,在乙公司自有土地上为乙公司建造一栋办公楼。截至20×7年12月20日止,甲公司累计已发生成本6 500万元。20×7年12月25日,经协商合同双方同意变更合同范围,增加装修办公楼的服务内容,合同价格相应增加3 400万元。假定上述新增合同价款不能反映装修服务的单独售价,不考虑其他因素,下列各项关于上述合同变更会计处理的表述中,正确的是( )。

A.合同变更部分作为单独合同进行会计处理

B.合同变更部分作为原合同的组成部分进行会计处理

C.原合同未履约部分与合同变更部分作为新合同进行会计处理

D.合同变更部分作为单项履约义务于完成装修服务时确认收入

【答案】B

【解析】合同变更后增加商品的合同价款不能反映装修服务的单独售价,已转让商品与未转让商品之间不可明确区分的,应当将该合同变更部分作为原合同的组成部分,在合同变更日重新计算履约进度,并调整当期收入和相应成本等。

【提示】企业应当区分交易价格的变动是属于合同变更还是可变对价。

可变对价能够合理预期合同双方均可能对合同价格提出调整;合同变更主要体现为需要合同签订双方重新谈判及修订。

在合同开始日根据其所获得的相关信息无法合理预期的,由此导致的合同各方达成协议批准对原合同价格作出的变更,不属于可变对价,应作为合同变更进行会计处理。

【例题29】甲公司与客户乙公司签订合同,在一年内以固定单价100元向乙公司交付120件标准配件,无折扣、折让等金额可变条款,且根据甲公司已公开宣布的政策、特定声明或者以往的习惯做法等相关事实和情况表明,甲公司不会提供价格折让等可能导致对价金额可变的安排。甲公司向乙公司交付60件配件后,市场新出现一款竞争产品,单价为每件65元。为了维系客户关系,甲公司与乙公司达成协议,将剩余60件配件的价格降为每件60元,已转让的60件配件与未转让的60件配件可明确区分。假定不考虑亏损合同等其他因素。

已转让60件,每件按100元确认收入;未转让部分,以后转让时每件按60元确认收入。

本例中,由于合同无折扣、折让等金额可变条款,且根据甲公司已公开宣布的政策、特定声明或者以往的习惯做法等相关事实和情况表明,甲公司不会提供价格折让等可能导致对价金额可变的安排,该价格折让是市场条件的变化引发,这种变化是甲公司在合同开始日根据其所获得的相关信息无法合理预期的,由此导致的合同各方达成协议批准对原合同价格作出的变更,不属于可变对价,应作为合同变更进行会计处理。该合同变更未增加可明确区分的商品,甲公司已转让的商品(已转让的60件配件)与未转让的商品(未转让的60件配件)之间可明确区分,因此,该合同变更应作为原合同终止及新合同订立进行会计处理,甲公司向乙公司交付剩余60件配件时,确认收入3 600元 (60×60)。本案例不涉及亏损合同的相关会计处理分析。

【例题30】 2×20年1月1日,甲公司与客户乙公司签订合同,在一年内以固定单价100元向乙公司交付120件标准配件。甲公司以往的习惯做法表明,在该商品出现瑕疵时,将根据商品的具体瑕疵情况给予客户价格折让,企业综合考虑相关因素后认为会向客户提供一定的价格折让。合同开始日,甲公司估计将提供300元价格折让。2×20年1月30日,甲公司向乙公司交付60件配件,假定乙公司已取得60件配件的控制权,甲公司确认收入5 850元(100×60-300×60/120)。 2×20年1月31日,乙公司发现配件存在质量瑕疵,需要返工,甲公司返工处理后,乙公司对返工后的配件表示满意。甲公司对存在质量瑕疵配件提供的返工服务是为了保证销售的配件符合既定标准,属于保证类质量保证,不构成单项履约义务,甲公司已根据《企业会计准则第13号——或有事项》的规定对相关的质保义务进行了会计处理。2×20年1月31日,为了维系客户关系,甲公司按以往的习惯做法主动提出对合同中120件配件给予每件3元的价格折让,共计360元,该折让符合甲公司以往的习惯做法。甲公司与乙公司达成协议,通过调整剩余60件配件价格的形式提供价格折让,即将待交付的60件配件的单价调整为94元。

本例中,甲公司后续实际给予的折扣与初始预计的折扣差异属于相关不确定性消除而发生的可变对价的变化,而非合同变更导致的,应作为合同可变对价的后续变动进行会计处理。由于并无证据表明甲公司给予的价格折让与某部分履约义务相关,因此甲公司给予的价格折让与整个合同相关,应当分摊至合同中的各项履约义务,其中,已交付的60件配件的履约义务已经完成,其控制权已经转移, 因此,甲公司在交易价格发生变动的当期,将价格折让增加额60元(360-300)分摊至已交付的60件配件和尚未交付的60件配件,已交付60件配件的销售折让变化应冲减当期收入30元(60×60/120)。甲公司在乙公司取得剩余60件配件控制权时,相应确认收入。

账务处理如下:

借:银行存款 6 000 (60×100)

贷:主营业务收入 5 850 (60×100-300×50%)

预计负债 150

借:主营业务收入 30

贷:预计负债 30

借:银行存款 5 640 (60×100-180-180)

预计负债 180

贷:主营业务收入 5 820 (60×100-360×50%)

【例题31】甲公司与客户乙公司签订合同,为其提供广告投放服务,广告投放时间为2×20年1月1日至6月30日,投放渠道为一个灯箱,合同金额为60万元,合同中无折扣、折让等金额可变条款,也未约定投放效果标准,且根据甲公司已公开宣布的政策、特定声明或者以往的习惯做法等相关事实和情况表明,甲公司不会提供价格折让等安排。双方约定、2×20年1月至6月乙公司于每月月底支付10万元。广告投放内容由乙公司决定,对于甲公司而言,该广告投放为一系列实质相同且转让模式相同的、可明确区分的商品。

广告投放以后,由于出现外部突发原因,周边人流量骤减,乙公司对广告投放效果不满意。2×20年3月31日,甲公司与乙公司达成了广告投放服务补充协议,且双方已批准执行,假定分以下三种情形:

情形一:对后续广告服务打五折处理,即2×20年4月至6月客户于每月月底支付5万元。

情形二:增加广告投放时间,即合同期限延长至2×20年8月31日,但合同总价60万元不变,客户于4月至8月每月月底支付6万元。

情形三:增加广告投放媒体,即从2×20年4月1日起到2×20年6月30日,甲公司为乙公司提供两个灯箱来投放广告,在新增的灯箱上提供的广告服务本身是可明确区分的,合同总价60万元和付款情况不变。

假设甲公司为提供广告服务而占用的灯箱不构成租赁,不考虑其他因素和相关税费。本案例不涉及亏损合同的相关会计处理分析。

【分析】本例中,由于甲公司与乙公司签订合同时并没有约定可变对价,且甲公司已公开宣布的政策、特定声明或者以往的习惯做法等相关事实和情况表明,甲公司不会提供折扣或折让等安排,甲乙公司的合同中不存在可变对价,对于2×20年3月31日的补充协议,三种情形均应当作为合同变更进行会计处理。

对于情形一,甲乙双方批准对合同价格作出变更,合同变更并没有增加可明确区分的商品及合同价款,且合同变更日已提供的广告服务与未提供的广告服务之间可明确区分,所以甲公司应当将合同变更作为原合同终止及新合同订立进行会计处理。

新合同的服务时间为2×20年4月1日至2×20年6月30日,交易价格为15万元(原合同交易价格中未确认为收入的部分30万元与合同变更中客户已承诺的对价金额-15万元之和)。

对于情形二,甲乙双方批准对合同范围作出变更,合同变更增加的广告投放时间本身可明确区分,甲公司承诺的增加的服务时间与原服务时间并未形成组合产出,不存在重大修改和定制、高度关联等情况,因此,合同变更增加了可明确区分的广告投放服务时间,没有新增合同价款,所以甲公司应当将合同变更作为原合同终止及新合同订立进行会计处理。新合同的服务时间为2×20年4月1日至2×20年8月31日,交易价格为30万元(原合同交易价格中来确认为收入的部分30万元与合同变更中客户已承诺的对价金额0元之和)。

对于情形三、甲乙双方批准对合同范围作出变更,合同变更增加了广告投放服务的范围,在新增的灯箱上提供的广告服务本身是可明确区分的,因此合同变更增加了可明确区分的广告投放服务、但是没有新增合同价款,甲公司应当将合同变更作为原合同终止及新合同订立进行会计处理。

新合同(两个灯箱)的服务时间为2×20年4月1日至2×20年6月30日,交易价格为30万元(原合同交易价格中未确认为收入的部分30万元与合同变更中客户已承诺的对价金额0元之和)。

【提示2】合同变更之后发生可变对价后续变动:

(1)合同变更属于 “合同变更情形一“的 | 企业应当判断可变对价后续变动与哪一项合同相关,并按照分摊可变对价的相关规定进行会计处理 |

(2)合同变更属于 “合同变更”的情形二”的,且可变对价后续变动与合同变更前已承诺可变对价相关的 | 企业应当首先将该可变对价后续变动额以原合同开始日确定的单独售价为基础进行分摊,然后再将分摊至合同变更日尚未履行履约义务的该可变对价后续变动额以新合同开始日确定的基础进行二次分摊 【原合同第一次分摊,新合同第二次分摊】 |

合同变更之后发生除上述第(1)种和第(2)种情形以外的可变对价后续变动的 | 企业应当将该可变对价后续变动额分摊至合同变更日尚未履行(或部分未履行)的履约义务 |

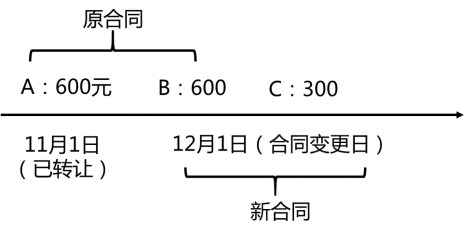

【例题31】20×8年9月1日,甲公司与乙公司签订合同,向其销售A产品和B产品。A产品和B产品均为可明确区分商品,其单独售价相同,且均属于在某一时点履行的履约义务。合同约定,A产品和B产品分别于20×8年11月1日和20×9年3月31日交付给乙公司。合同约定的对价包括1 000元的固定对价和估计金额为200元的可变对价。假定甲公司将200元的可变对价计入交易价格,满足本节有关将可变对价金额计入交易价格的限制条件。因此,该合同的交易价格为1 200元。假定上述价格均不包含增值税。

20×8年12月1日,双方对合同范围进行了变更,乙公司向甲公司额外采购C产品,合同价格增加300元,C产品与A、B两种产品可明确区分,但该增加的价格不反映C产品的单独售价。C产品的单独售价与A产品和B产品相同。C产品将于20×9年6月30日交付给乙公司。

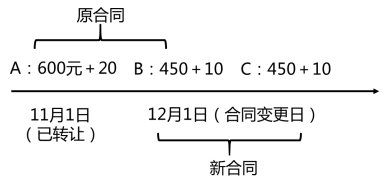

20×8年12月31日,企业预计有权收取的可变对价的估计金额由200元变更为240元,该金额符合计入交易价格的条件。因此,合同的交易价格增加了40元,且甲公司认为该增加额与合同变更前已承诺的可变对价相关。假定上述三种产品的控制权均随产品交付而转移给乙公司。

【解析】本例中,在合同开始日,该合同包含两个单项履约义务,甲公司应当将估计的交易价格分摊至这两项履约义务。由于两种产品的单独售价相同,且可变对价不符合分摊至其中一项履约义务的条件,因此,甲公司将交易价格1 200元平均分摊至A产品和B产品,即A产品和B产品各自分摊的交易价格均为600元。

20×8年11月1日,当A产品交付给客户时,甲公司相应确认收入600元。

20×8年12月1日,双方进行了合同变更。该合同变更属于合同变更的第二种情形,因此该合同变更应当作为原合同终止,并将原合同的未履约部分与合同变更部分合并为新合同进行会计处理。在该新合同下,合同的交易价格为900元(600元+300元),由于B产品和C产品的单独售价相同,分摊至B产品和C产品的交易价格的金额均为450元。

20×8年12月31日,甲公司重新估计可变对价,增加了交易价格40元。由于该增加额与合同变更前已承诺的可变对价相关,因此应首先将该增加额分摊给A产品和B产品,之后再将分摊给B产品的部分在B产品和C产品形成的新合同中进行二次分摊。

在本例中,由于A、B和C产品的单独售价相同,在将40元的可变对价后续变动分摊至A产品和B产品时,各自分摊的金额为20元。由于甲公司已经转让了A产品,在交易价格发生变动的当期即应将分摊至A产品的20元确认为收入。之后,甲公司将分摊至B产品的20元平均分摊至B产品和C产品,即各自分摊的金额为10元,经过上述分摊后,B产品和C产品的交易价格金额均为460元(450元+10元)。因此,甲公司分别在B产品和C产品控制权转移时确认收入460元。

推荐阅读