本文概述了中国家具行业的竞争格局。行业分为四梯队,龙头企业与国际品牌竞争高端市场,本土企业在中高端市场崛起但缺乏独特性。行业集中度低,竞争激烈,龙头企业市场份额有限。行业面临上游供应商议价能力强、消费者投诉多、新进入者威胁大等挑战。五力模型分析显示,替代品威胁和现有竞争一般,而上游供应商议价能力对行业利润水平威胁最大。

1、中国家具行业竞争梯队

家具产品的特性决定了家具行业在经济社会中的重要地位,伴随着经济的不断发展,家具产业也迅速发展。目前国内家具行业的龙头企业主要有欧派家居、顾家家居、索菲亚等。

从全国来看,我国家具行业已经基本形成了四个梯队。

第一梯队为全球知名企业,如Baxter(贝克斯特)、Cappellini(坎佩乐尼)、IPE-CavalliDriade(德里亚德)、Flou(福乐)、Fontana Arte(冯-特纳爱德)等。这些知名品牌于21世纪初期便纷纷设厂布局国内市场,它们利用其强大的产品研发能力和品牌知名度占据国内家具行业高端市场。

随后,随着国内企业的不断发展,部分本土企业如喜临门、欧派家居、索菲亚、皮阿诺、顾家家居等借助国外领先的生产工艺、研发设计等优势逐步社大,目前在国内市场具有一定品牌影响力,在中高端市场有占据一定份额,但缺乏独特的产品风格,尚未形成较为稳定的消费群体。

大部分规模企业如永艺、恒林主要以OEM/ODM模式与外资品牌商合作,生产能力强,但在产业链中处于较为被动地位,目前部分企业也在积极拓展渠道、建立品牌以及加大研发投入,逐渐往微笑曲线两端发展。

其他如区域性企业或家庭作坊企业,处于金字塔底端,企业数量众多,产品质量差,研发设计能力弱,大多通过价格战来抢夺底端市场份额,随着成本的不断提升,未来这类企业生存空间或受到较大沖击。

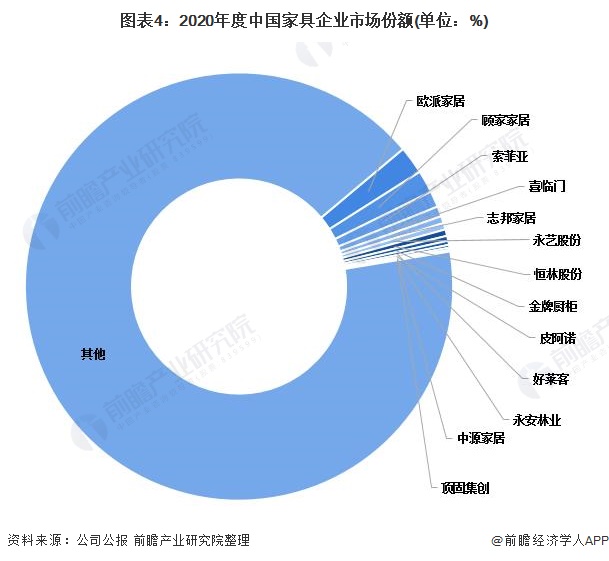

2、中国家具行业市场份额

家具行业属于劳动密集型产业,由于技术壁垒较低,加上上游原材料供应充足且价格稳定,使得中国家居行业企业数量众多,产业较为分散,行业集中度较低。从2020年家具行业市场份额来看,行业龙头企业占比均不超过3%,排名第一的欧派家居市场份额仅有2.11%。

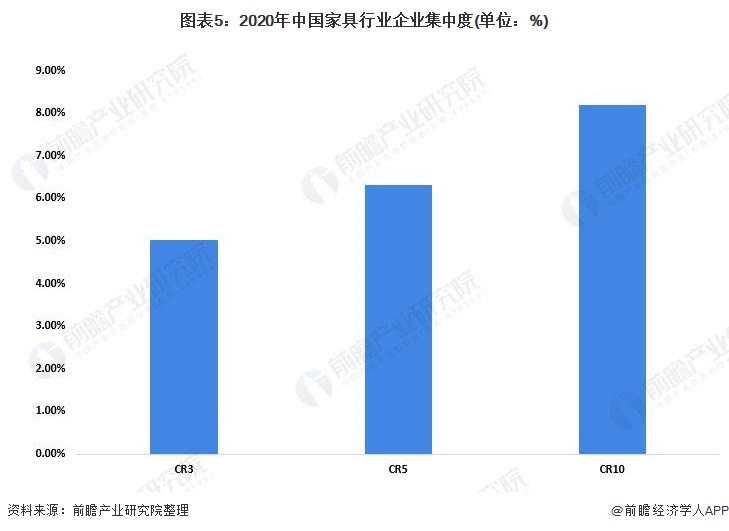

3、中国家具行业市场集中度

我国家具行业集中度较低,2020年CR3仅有5.02%,CR5仅有6.32%,CR10仅有8.20%。目前,我国家具行业已发展成为以机械化生产为主、技术含量不断提高、知名品牌不断涌现的重要产业。随着国家对建筑装饰产品质量的重视、消费者品牌意识的树立,国内家具市场逐步向品牌竞争迈进。通过提升技术水平,加强质量管理,加大广告营销投入,家具行业领军企业品牌优势逐渐显现,带动产业竞争层次不断升级,促进全行业形成由品牌企业带动,不断创新的发展态势,行业集中度将会有所提升。

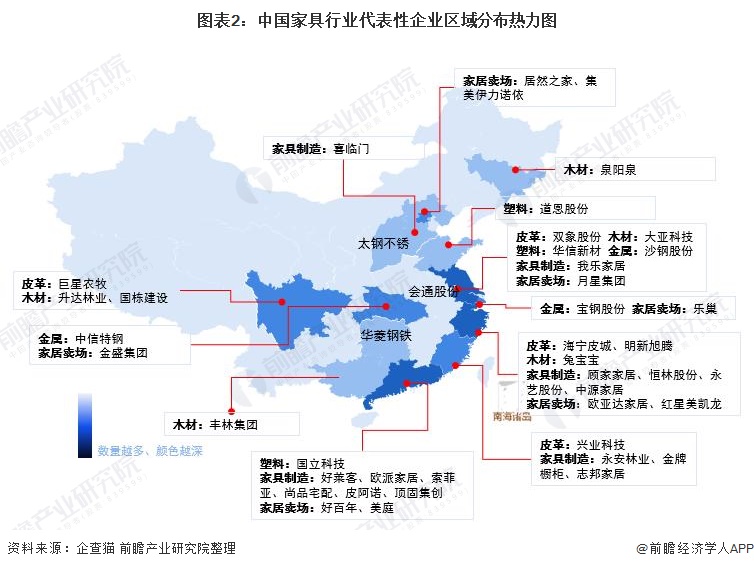

4、中国家具行业企业布局及竞争力评价

在中国家具行业企业中,龙头企业欧派家居、顾家家居、索菲亚等家具包装业务规模较大,产业布局较广,竞争力强劲。

5、中国家具行业竞争状态总结

从五力竞争模型角度分析,国内家具制造行业的上游供应商主要是木材、钢铁、有色金属、塑料行业等,整体来看,议价能力较弱。上游供应行业的供应商品主要价格依赖于市场价格,受供需影响较大。

家具制造行业是家居门类中最易发生投诉和纠纷的。目前家具制造行业的门槛比较低,鱼龙混杂现象严重。消费者投诉集中在经销商撤柜后,家具的维修养护无人负责;家具因质量缺陷导致退换货,经销商却要求消费者承担由此产生的运输费;安装工人技术不过关,因操作不当致使家具出现人为损坏等;不按时送货;家具的材质与宣传不符,颜色与样品不符,尺寸规格与买主要求不符等等。家具制造行业由于毛利率较高,下游消费者的议价空间也比较大。

目前家具制造行业所面临的新进入者威胁较大,主要表现在:1)家具制造行业市场发展空间较大,对新进入者形成吸引;2)家具制造行业相对于同类产品的利润空间更大。

运用波特的“五力”模型,对家具产业的竞争环境分析,可以看到家具产业竞争较为激烈。根据以上分析,前瞻对家具产业各方面的竞争情况进行量化,1代表最大,0代表最小,我国家具产业的竞争情况如下图所示。我国家具产业“五力”中,替代品威胁和现有企业之间的竞争对行业利润水平的威胁一般,下游购买者议价能力和行业潜在进入者威胁对行业利润水平的威胁较小,上游供应商议价能力对行业利润水平的威胁较大。

本文转载自:前瞻产业研究院

作者:前瞻产业研究院

原文链接:https://www.qianzhan.com/analyst/detail/220/220129-0bf5b63f.html

发布于 家居行业 社群

推荐阅读