本文介绍了所得税的计算过程及调整事项,分为当期所得税和递延所得税两部分。详细说明了当期所得税费用的计算方法,即通过调整会计口径的利润总额为税法口径的应纳税所得额,再乘以适用税率得出。文章列举了多种需要调增和调减的纳税调整事项,包括资产减值损失、业务招待费、广告费、薪酬等,并解释了免税、加计扣除、弥补以前年度亏损等概念。最后,强调了实战学习的重要性,鼓励读者在挑战中提升自己。

有小朋友叫我讲讲所得税,咱们分两节讲,先讲当期所得税,再讲递延所得税。

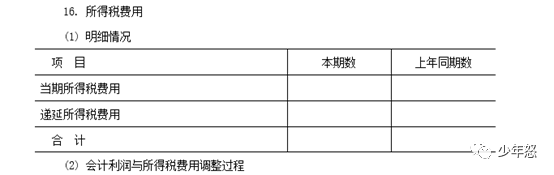

我们先看所得税费用的披露,它分为两个,一个是当期所得税费用。也就是说,当期所得税费用 + 递延所得税费用 = 所得税费用。

啥是当期所得税费用?啥是递延所得税费用?它们是啥关系?

它们是兄弟关系。当初在学注会的时候,经常被这俩兄弟搞混,因为它们总是经常同时出现。比如,在学注会会计的时候,经常看到这样一笔分录:

借:所得税费用 A万元

递延所得税资产 B万元

贷:应交税费-应交所得税 A+B万元

小编当初学注会的时候,就经常被这笔分录误导,好像递延所得税费用和所得税费用有很密切的关系似的。其实它们没啥关系!

只要记住,它们没啥关系,就不容易混淆了。上面的分录,可以这样写

借:所得税费用-当期所得税费用 A+B元

递延所得税资产 B元

贷:应交税费-应交所得税 A+ B元

所得税费用-递延所得税费用 B元

从这个等式我们可以看出,当期所得税费用是应交所得税导致的,递延所得税费用是递延所得税资产(或负债)导致的。

在做底稿的时候,应交所得税和递延所得税是分开做的,所以我们学习的时候也分开学,这样才不容易混淆。

这节我们先学当期所得税费用。

一、当期所得税费用的计算

当期所得税费用,计提的时候,它在借方,而应交所得税在贷方,它俩是一体两面,因此当期所得税费用就是:当期应该交给税局的钱。

那么,它应该怎么计算呢?

答:利润总额 × 适用税率

有好几个小朋友认为所得税费用就是这么算的。

我问他们学过税法没有。

他们说学过,CPA税法都过了。

税法过了还认为是这个公式!简直是岂有此理!那几个小朋友,我罚你们转发这篇文章。

当期所得税费用的计算公式应该是这样的:

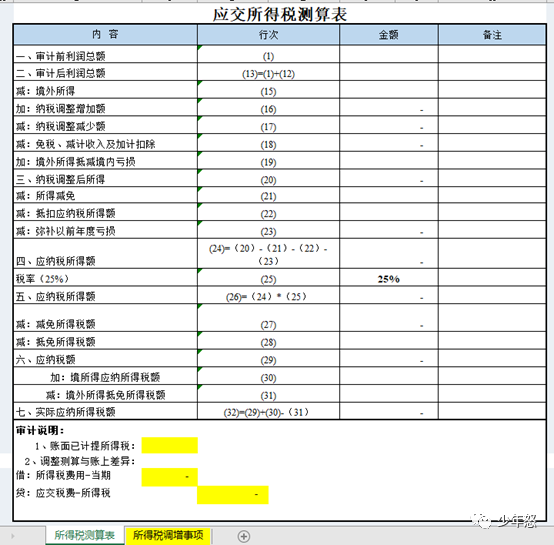

应纳税所得额 = 利润总额 ± 纳税调整

当期所得税费用 = 应纳税所得额 × 适用税率

利润总额和应纳税所得额之间的差异就是纳税调整。因为税法和会计的口径不一致,企业的利润表是根据会计口径确认的,所以要把利润总额调整成税法的口径。其实,应纳税所得额就是税法口径的利润总额。

税法口径和会计口径为啥不一致?很明显,税局想多收点税,如果按照会计口径的话,企业提个坏账、预提个费用之类的,利润总额就少了,交的税就少了。于是,税局就搞了一套计算利润总额的规则,坏账、减值等事项,计提的时候都不让扣税,这样就能多收点税。

那么问题来了,按照税法的口径重新编制一个利润表,再用税法口径的利润总额计算当期所得税,这样可以吗?

原则上是可以的。然而,会计口径和税法口径的利润表,大部分是一致的,只有少部分不一致,我们没有必要花那么多精力去编一个税法口径的利润表,只需在会计口径利润表的基础上,把那些不一致的地方调整过来,就可以了,这样效率高。

当期所得税费用的计算过程,就是把会计口径的利润总额调整成税法口径的利润总额的过程。

为了防止混淆,给税法口径的利润总额取一个新的名字,叫应纳税所得额。

总之,当期所得税费用的测算大致思路是这样:从利润表的利润总额出发,找出应当调增或者调减事项,最后得出应纳税所得额,计算当期所得税费用。

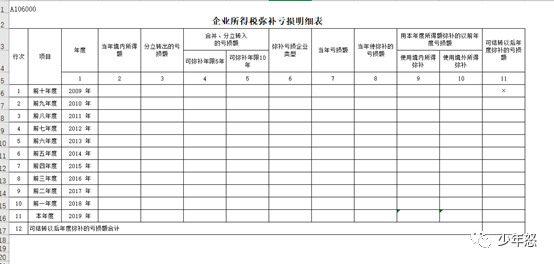

所得税测算表如下图

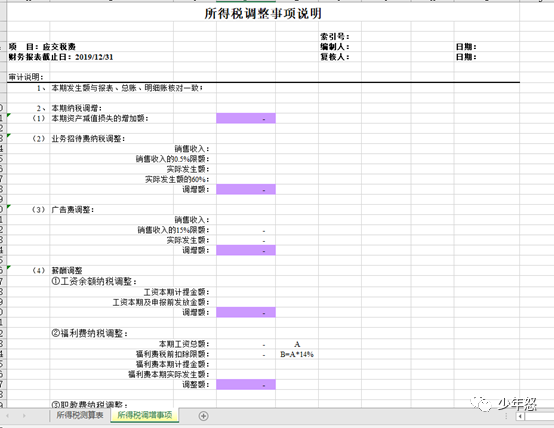

除了测算表之外,还有审计说明,也就是详细描述每一个调整事项,如下图

做当期所得税费用测算的时候,填好这两张表就完美了。下面对每个调整事项进行详细讲解。

(一)调增事项

调增事项主要有以下几个方面:

1、资产减值损失

税法规定,当资产真正发生减值的时候才能扣税,计提的时候不能税前扣除。因为在计算利润总额的时候,资产减值损失减少了利润总额,所以要把它调增。这个科目直接按照利润表中的资产减值损失项目的金额调整即可。如果已经执行了新准则,除了资产减值损失之外,还有一个信用减值损失,那么就把这两个的合计数调增。

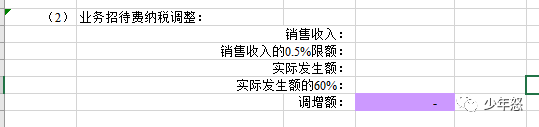

2、业务招待费

在底稿中设置好公式,销售收入的0.5%和实际发生的60%,哪个小就选哪个,然后用实际发生额减去选中的那个,就是调增金额。

有人会问,为啥是销售收入的0.5%和实际发生的60%?这还用说,税局想多收点税呗,用两个标准框住,无论如何,至少有40%的业务招待费是要调增的。

由此可见,只要企业发生了业务招待费,就肯定需要调增。

3、广告费

基本规定:

《企业所得税法实施条例》第四十四条规定:企业发生的符合条件的广告费和业务宣传费支出,除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除;超过部分,准予在以后纳税年度结转扣除。

特殊规定:

对化妆品制造或销售、医药制造和饮料制造(不含酒类制造)的扣除比率是30%,超过部分也可以在以后年度扣除,该规定的截止日期是2020年12月31日。实务中,特殊规定的行业一般接触不到。

大多数企业广告费不会超销售收入的15%,得多浪的企业才敢这么做啊,这么大笔钱,足够把牛皮吹上天了。

所以,实务中广告费一般不会大过限额,但既然政策就在那里,还是要测算一下的。

4、薪酬

(1)工资薪金

工资薪金主要包含基本工资、提成绩效、年终奖等。工资薪金先取计提数,如果企业做账规范的话,就是应付职工薪酬下的二级科目“工资”的贷方发生额。但汇算清缴前没有实际发放的要调增。

计提的薪酬计入了成本费用,有时候计提跟发放之间差额很大,税法规定,在所得税汇算清缴之前发放的工资才能税前扣除,没发放那部分不能扣除。实务中,有些企业在年终的时候,计提了一大笔奖金,下一年就冲回去了,那么这部分是要调增的。

这就是薪酬跨期。通过奖金调节利润是企业调节利润惯用的手段。

最好的做法是,在会计上把它当作差错更正,调整当期损益,不能让他滚到下期,然后所得税调增。

如果任由企业跨期,在计算所得税的时候,就要每一期都调整了。比如2018年计提了200万年终奖,2019年没有发放,而是冲掉了,计入19年损益。2019年末再计提300万年终奖,2020年又冲掉了。假设2019年总共计提了1000万工资,那么可以税前扣除的工资= 1000+200-300=900,实际只能扣900,账上却计提了1000,就要调增100。

(2)福利费

实际发生的福利费超过工资薪金的14%不能税前抵扣。计算基数工资薪金,就是第(1)步计算出的本期可以税前扣除的,上面的例子就是900万。

实际发生一般取贷方数,如果截止会算清缴还没支付的,要剔除掉,也就是纳税调增。一般情况下,福利费都是实报实销。

超过14%的部分要调增。这一项挺简单的。

(3)教育经费

计算基数和福利费是一样的,都是工资薪金。比例是8%,之前是2.5%,18年才提升到8%的。超过部分可以以后年度扣除。

(4)工会经费

没超过工资薪金的2%的部分可以扣除,超过部分就不能扣除了,也不能结转到下年度扣。

5、行政罚金及滞纳金

行政罚金、滞纳金,这些全部调增就是了。

6、捐赠支出

企业通过公益性社会组织或者县级(含县级)以上人民政府及其组成部门和直属机构,用于慈善活动、公益事业的捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。

值得注意的有两点,一是必须经过公益性组织或者县级以上人民政府捐赠,也就是间接捐赠,自己跑去捐赠是不行的。第二个就是12%这个比例。

实务中,捐赠支出会在营业外支出的二级科目体现,计算所得税的时候,就看它是不是通过公益性组织或政府机构捐赠的,因为通过这些机构捐赠都会有一张回单,检查回单,看看是否符合扣除条件。然后就是计算一下比例有没有超过利润总额的12%。这是利润总额,不是净利润哦。超过12%,要调增,不是通过公益性组织或县级以上政府的,也要调增。

7、赞助支出

非广告性质赞助支出需要全部调增,因为税法认为它与经营无关。比如企业办年会的时候,会叫供应商过来庆祝,然后供应商就得封红包。小编之前就见到过,20万的赞助费,问企业为什么赞助,企业说,人家开年会,不赞助的话,怕别人明年就不要他们的东西了。简直就是合法行贿。

广告性质的赞助支出,就比如开办运动会,你赞助之后,还在人家的场地上宣传你们公司。广告性质的赞助支出一般会记在销售费用中的广告费,不用管。

(二)调减的事项

调减事项比较少,主要是权益法核算的长期股权投资确认的投资收益。

(三)免税、减计收入及加计扣除

1、免税

免税主要是国债利息和居民企业之间的分红。

2、加计扣除

(1)研发费用

对于没有形成资产的研发费,也就是计入利润表研发费用科目的,可以按照75%加计扣除,比如发生100万的研发费,就可以调减75万。

实务中,很多企业为了少交点税,会把各种乱七八糟的费用放到研发费用。审计的时候,先看研发费用是否真实,再对它进行加计扣除。

(2)安置残疾人员的工资

企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,可以在计算应纳税所得额时按照支付给残疾职工工资的100%加计扣除。

可能会有同学问,免税和加计扣除都是调减事项呀,为啥不放在第(二)项的调减事项中。因为所得税纳税申报表就是按照这个格式填的,我也就按照这个格式来讲解。这样一来,大家就能根据这个讲义去填所得税纳税申报表了。如果把它们放到调减那里,容易混淆。

(四)弥补以前年度亏损

企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥补,但结转年限最长不得超过5年。

比如,2019年的亏损,能在2020-2024年弥补,要是到了2024年汇算清缴结束,这么多年的应纳税所得额都没超过19年的亏损的话,剩余部分就凉了。

这个亏损,不是利润表中负数的利润总额,而是经过调整后的应纳税所得额,也就是所得税汇算清缴中的应纳税所得额。所得税汇算清缴报告有一张未弥补亏损表格,只要拿到上期的汇算清缴报告,就知道前5年有哪些亏损了,表格如下图。

还有一个就是,弥补亏损采用先进先出法,比如17年亏损,18年也亏损,企业19年盈利了,可以先弥补17年的。

自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

简单点说,就是普通企业5年,高新或科技型中小企业10年。

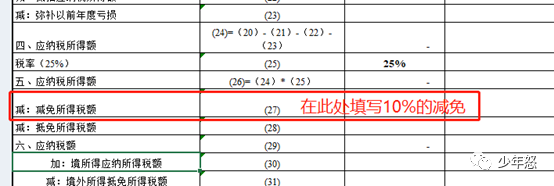

(五)减免所得税额

1、高新技术企业

高新技术企业减按15%的税率征收企业所得税。

值得注意的是所有的企业税率都是25%,只是高新企业给免了10%,在填写纳税申报表的时候,税率用的是25%,然后计算出应纳税所得额,然后在它的下面再填写10%的免税额。

2、小型微利企业

自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

简单点说,应纳税所得额没超过100万的部分,按照5%(等于25%×20%)计算;100万到300万部分,按10%计算。

填法跟上面是一样的,税率还是25%,然后差额部分填在减免所得税那个地方。

(六)计算实际应纳所得税额

计算出来的应纳所得税额,跟账上的当期所得税费用比较,如果账上不足就补计提,账上超了就冲回。

这样,所得税费用就测算完了。

以上就是经常见到的所得税计算过程的相关调整,掌握这些基本够用了。

接下来简单讲讲所得税申报和税审。税审报告和所得税申报表几乎一模一样。企业如果叫事务所出税审报告的话,就可以照着税审报告填所得税纳税申报表了。

企业一般是先出审计报告,再申报所得税,用审定数去申报,这样税审报告上的数跟审计报告的数就不会打架了。如果税审报告的数字跟审计报告数字不一样,会很麻烦的。

至于所得税纳税申报表怎么填,把我上面所讲的内容掌握了,就很容易填了。因为我是根据所得税纳税申报表的格式来讲的。

我会把所得税纳税申报表的excel表放到网盘链接,测算模板也放上去。大家可以用自己审计的公司来进行练习。如果没有案例的话,可以找几套注会的税法考题来练习,最后一题就是计算所得税费用的。

其实,所得税测算就相当于做一遍注会税法考试最后的那道大题。税法中考到了,都是实务中经常遇到的。

我第一次做税审是2018年,项目经理说,给我做汇算清缴报告,能不能做。我说,能!心想,虽然没做过,但学过税法,怕给锤子,谁没有第一次呢?

然后他就给了我一个税审的底稿模板,税协设计出来的,至少有100多个excel表。我一边研究模板,一边做。跌跌撞撞,完成了第一个税审,收获还是挺大的。以后再做所得税费用底稿的时候,都不是事儿。

总之,小编觉得,最好的学习态度是“我来”,对于自己没接触过的业务,要大胆去尝试,谁都会有第一次,如果连勇气都没有,还谈什么提升自己呢?

最好的学习途径是实战,在战斗中提升。那些武侠小说中经常有的片段是,某些老头,在深山里练功,练了几十年,就成为世外高人了。武侠小说毕竟是武侠小说,现实是现实。如果自己不亲自做几个所得税费用底稿,就算看再多教程也没用。

所以,希望大家勇敢一些、主动一些、勤奋一些,在实战中学习,多挑战一些自己没做过的领域。

小编就是这么过来的。

好吧,就说这么多吧。以下是所得税测算表、纳税申报表模板的链接。

链接:https://pan.baidu.com/s/1NS77uz9WcgjJx4H3NvxXcw

提取码:ne96

—END—

推荐阅读