最近,后台收到个提问——

父母快退休,好不容易攒了近200万,能不能帮忙规划下?辛苦一辈子,希望他们晚年,少点后顾之忧。

这个问题,真心点赞。关注我们号的朋友,不少也正经历“成为家庭顶梁柱”的状况。

干脆把这个案例分享出来。具体数字不是关键,重要的还是规划思路。

*文中提及的产品仅限科普,无利益相关。各位请结合自己的风险承受度,以及对产品的理解,自行选择。

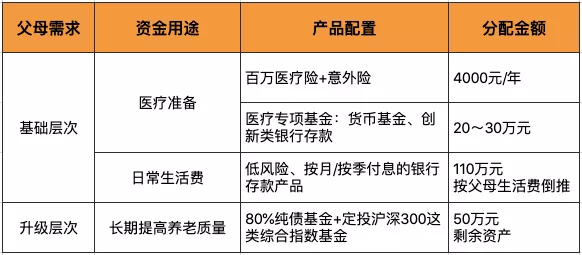

建议分2个层次来安排:

1)基础层次:医疗准备+日常生活。

2)升级层次:丰俭由人,考虑父母精神娱乐、护理质量、甚至是高档养老社区等。

先说说必要的基础层次。

首先,怎么强调都不过分的,是医疗健康。去年我家一位大伯,突发脑溢血,导致半边瘫痪,至今仍在康复中,还要雇佣专业护工长期照料。

虽有医保报销,但手术住院,和之后的复健,有不少自费项目,2个月花费就上万。表姐作为家里独生女,顿感经济压力倍增。

所以,我建议这位朋友,如果父母年龄没超55岁,且健康状况尚可,就优先配置一份百万医疗险。

每人2000多一年,就能获得300万的医疗保障,基本保障中上水平的医疗救治。另外,每年花个100元左右,买份意外险,也很有必要。

另外,如果没法购买医疗险,或像这位提问的朋友,财务还算宽裕,不妨留个20-30万,投个低风险、方便支取的产品,作为医疗专项基金。

优选后的货币基金、创新类银行存款,都是好选择。

再说稳定、持续的日常生活费。虽然父母的生活费不会太高,但“长寿”本身,却是个财务风险。

最好的方法,就是尽量不花本金,靠理财利息生活。

以此为目标,我替他算了笔账:

父母两人,预计退休后能拿7000元左右养老金,而日常大概要1万元生活费;

每月至少拿到3000元(一年3.6万)的利息,才能维持日常生活水平。

这笔投资稳字当头,假设按3.5%的年化收益率计算,一年就要准备至少:

3.6÷3.5%=103万的本金。

再考虑一定的通货膨胀,建议准备得更宽裕些,拿个110万差不多。

这种情况下,按月/按季付息的银行存款产品,会是不错的选择。

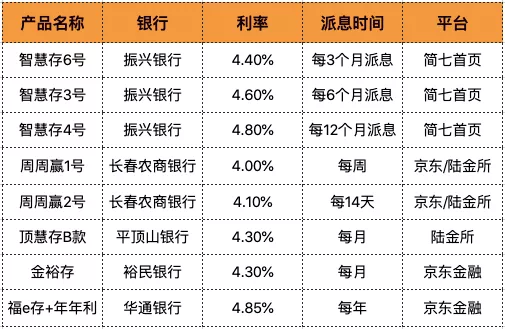

给大家筛选了几个,目前市面上不错的产品,供参考——

除存款产品外,按年返现的年金险也有一定优势。

目前来看,锁定3.5%以上的长期年化收益还是比较容易的,还能选择一直给付到生命终止。

不过,年金险投资相对复杂,且需要先存上至少5-10年,感兴趣的,可以看看明天二条的科普讲座。

那剩下的钱怎么办呢?要我说,还能适当做些其他投资补充,为长期提高养老质量做准备。

像上海,人均期望寿命已达84岁。60岁退休,再活个20年都很正常。

所以,更多的金钱准备,有必要;而长时间的退休生活,也为长期投资提供了空间。

我也替资讯的朋友算了算,扣除30万的医疗基金和110万的生活费补充,大概还剩50万左右。

父母年纪大了,他决定还是以保守投资为主。

拿40万买收益稍高的纯债基金,10万定投沪深300这类大的综合指数基金。这些钱,可以分6次买入,降低波动。

小结一下给他的规划思路——

另外,在和这位朋友闲聊的过程中,还聊了2个题外话:一是护理资源,二是相对高档的养老院。 作为家里的独生女,未来父母的养护问题,我还挺关心的。

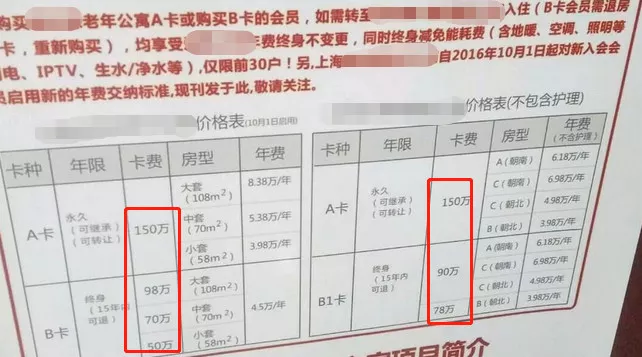

之前牛犇老师在节目上晒的养老院,身边不少朋友就讨论过。

不少都是年缴保费10万元起步,缴费期限10~20年,能保证未来自己和父母优先入住社区的产品。

相当于每年投资10万起的理财产品,未来换个高档养老院的门票。经济富裕的朋友,可以关注一下。

最后,再次给这个早早替父母规划养老投资的行为点赞!

尤其现在,针对老年人的理财骗局不少,帮父母多筛选,减少信息差,甚至在账户管理上做点监督,真的可以避免很多损失。

本文首发自简七读财公众号(ID:jane7ducai)。简七读财,深耕理财教育五年

推荐阅读