任何事情都有第一次,有机会尝试总是好的。

企业所得税汇算清缴,在很多税务会计眼里就是一个难点、痛点。

学不懂、看不透,哪怕自己依葫芦画瓢做了一次,第二年再做的时候也是懵懵懂懂。

纠其根本,其实还是没有搞懂汇算的本质。

01

企业所得税是指对中华人民共和国境内的企业(居民企业及非居民企业)和其他取得收入的组织以其生产经营所得为课税对象所征收的一种所得税。

所得,我们简单直白点说就是你有利润,那么有利润就需要交税。

这样一想,也简单啊。

怎么算有利润?办企业肯定就要记账算账做报表嘛,报表不就能知道企业有没有利润嘛,所以,我们直接按企业财务报表利润表的数字乘个税率交税不就行了?

行不行?朋友们?

当然不行,如果就这样就行了,那汇算还有啥难度,会做账,会出报表,就会做汇算,直接用年度财务报表的利润总额算个税出来减去预缴的所得税,不就汇算完成了嘛,多简单啊。

02

理想是丰满的,现实是残酷的。

如果真的以财务报表上利润总额来算所得税,那二哥估计税务局是收不到什么税了。所以,这里的关键问题点就出现了,你企业算出来的利润总额,里面的那个收入确认标准,成本扣除原则,费用扣除凭证等等,我税务上不是全部认可的哦,我要逐一按照企业所得税法及相关规定来分析判断。

换句话说就是,和税法又违背的地方,我要按照税法的规定来调整。

你有一项费用没有取得合法扣除凭证,这个我得剔除去,你按权责发生制计提的工资没有实际发放,我也要剔除去,你这项业务应该视同销售,不好意思我要把收入加上来。

看到没有,你利润总额的构成因素都被东调一下,西调一下变了数字,那最后你的所得还是你的利润总额吗?

当然不是,我们给它一个新的名称,应纳税所得额。

好了,这个应纳税所得额才是我们计算企业所得税的依据。

企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额,为应纳税所得额。

企业的应纳税所得额乘以适用税率,减除依照本法关于税收优惠的规定减免和抵免的税额后的余额,为应纳税额。

所以,我们的核心本质是要得到这个应纳税所得额,为了得到这个应纳税所得额,我们又不可能按照税法的规定再做一次账,编一套报表,那怎么办?那么我们就在你会计利润的基础来调整,而这个调整的工作其实就是企业所得税汇算清缴的最主要的工作。

而这个工作的载体就是“汇算清缴申报表”。

03

为什么会产生调整,其核心就是因为会计核算口径和税法规定的口径差异,也就是我们平时说的税会差异。

而这个差异调整的过程,我们就用所得税汇算清缴申报表记录下来,看你到底调整对没,少交税了还是多交税了。

所以,所得税汇算清缴的本质是什么?其实就是把会计利润调整成为应纳税所得额的一个过程罢了。

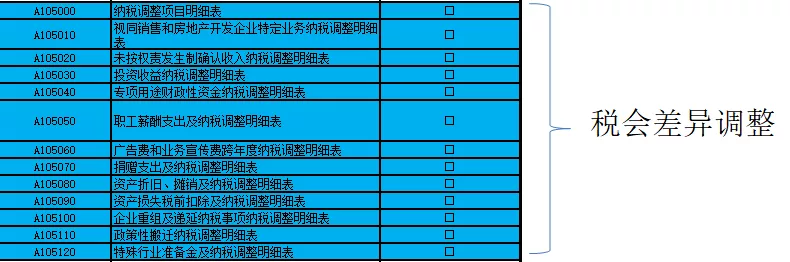

企业所得税汇算清缴报表一共37张表,其中税会差异调整的就有13张,税收优惠政策调整的有9张,一共就有22张,你看看,这个调整的分量有多大?

04

所以,核心点get后,企业所得税汇算清缴的难点在哪里?

难点其实就在于找差异。

做汇算要熟悉会计准则、会计制度,只有熟悉了准则,你才能知道企业的会计利润是如何算出来的,不至于一个固定资产500万一次性扣除的政策一出台,就要坚定的认为,企业应该把500万一下的固定资产都一次性核算到成本费用去。

会计核算是会计核算,几百万的资产一次性进费用,这种事情也就是没搞懂会计核算的本质,资产是如何逐步分摊到企业经营成本去的,这样干会计,干出来的财务信息质量堪忧。

做汇算要掌握诸多的所得税政策,和掌握会计准则核算规定一样,不及时了解所得税相关规定,税会差异一样找不到。

而平时把税法思维用来做账,用做账角度来办税其实都是没有清楚的认识到这种差异。真正懂得差异,把差异都清楚的调整完,需要的是锻炼自己的内功,多积累,多实践。

看到这里,可能你又慌了一比,在企业从来没做过报表,所得税政策也懵逼状态,第一次做汇算,该如何是好?

也不用慌,能把汇算这么重要工作交给你做,说明你们单位的业务也没那么复杂,所以也不用把自己想那么重,放宽心态,好好练手。

05

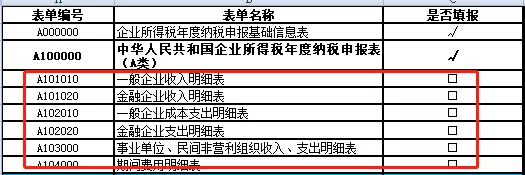

核心的东西我们懂了,我们就直接来实操看表,37张表,本来就不是所有企业都会涉及,再加上你业务简单,说白了,需要填写的也就那十来张表。

这前半截的表,一般企业就填一般企业的收支,其他的都不用理会,这些表格都是以财务核算数据为准,反映一般企业按照国家统一会计制度规定取得收入情况,发生成本支出情况。期间费用表就是根据国家统一会计制度规定,填报期间费用明细项目。

所以,你看着前面的表啊,首先不是全部都需要你填写,其次,说白了就是按照财务核算的进行分项明细填写而已。

而且如果你是小型微利企业,偷着乐吧,这些表你都不用填。注意,这是知识点,get一下。

小型微利企业免于填报《一般企业收入明细表》(A101010)、《金融企业收入明细表》(A101020)、《一般企业成本支出明细表》(A102010)、《金融企业支出明细表》(A102020)、《事业单位、民间非营利组织收入、支出明细表》(A103000)、《期间费用明细表》(A104000)。

然后,中间一截不就是纳税调整事项嘛,这就是核心。

说白了,这些表就是后面二哥要和大家慢慢好好学习的表格,当然你也不是都涉及,一般的企业无非就涉及职工薪酬、业务招待等简单的调整事项而已。不涉及的根本不用填,所以,看似很多,其实真正做起来,涉及到你的不多。

后面一截不用看了,很多企业都不涉及。

所以,企业根据实际情况选择填写的表单,37张表,一般企业填写个10来张,差不多了,没那么复杂。

按捺住小心脏,不要慌。

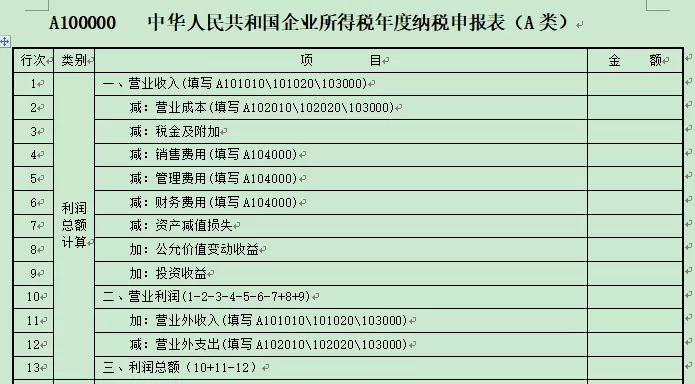

我们再来看看主表,这个打总结的表格其实和后面明细是一一对应了,同时也体现了从利润总额到应纳税所得额的调整过程。

前半截,不就是企业按会计核算填写的利润表的顺序嘛,收入,期间费用,利润总额,至于明细,在后面体现,这里就是汇总。

中间的不就是调整的汇总嘛,明细也在后面的表格具体体现。

最后算出应纳税所得额,再后面算出应纳税额。

其实就是一个总分相互勾稽填写的过程,有总,也有明细事项。最后实现企业所得税的准确计算。

所以总体来说,所得税汇算清缴也就这么回事。

在具体学习每一张表格之前,有个这个思路,你是不是没那么慌了?

PS:二哥税税念的所有文章要么是二哥自己原创写作的,要么就是经过审核后分享到金蝶云社区。所有的文章均仅仅作为参考学习之用,绝对不是大家办税的依据,二哥税税念是非官方平台,是同行交流的平台,有问题欢迎留言讨论,共同进步。原创不易,收集和整理更难。但凡觉得有点帮助,可点个赞,二哥将继续为大家带来更多更实用的知识。本文首发来源:微信公众号:二哥税税念

推荐阅读