—、工资、薪金支出 企业发生的合理的工资、薪金支出准予据实扣除。 (1)属于国有性质的企业,其工资薪金,不得超过政府有关部门给予的限定数额;超过部分,不得计入企业工资薪金总额,也不得在计算企业应纳税所得额时扣除。 (2)企业因雇用季节工、临时工、实习生、返聘离退休人员以及接受外部劳务派遣用工所实际发生的费用,应区分为工资薪金支出和职工福利费支出按规定在企业所得税前扣除。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。 (3)关于我国居民企业实行股权激励计划有关企业所得税处理问题 ①对股权激励计划实行后立即可以行权的,上市公司可以根据实际行权时该股票的公允价格与激励对象实际行权支付价格的差额和数量,计算确定作为当年上市公司工资薪金支出在税前扣除。 ②对股权激励计划实行后,需待一定等待期方可行权的。上市公司等待期内会计上计算确认的相关成本费用,不得在对应年度计算缴纳企业所得税时扣除。在股权激励计划可行权后按上述①处理。 (4)企业福利性补贴支出税前扣除。列入企业员工工资薪金制度、固定与工资薪金一起发放的福利性补贴,符合规定的合理工资、薪金支出条件,可作为企业发生的工资薪金支出,按规定在税前扣除。 不能同时符合上述合理工资、薪金支出条件的福利性补贴,作为职工福利费按规定计算限额税前扣除。 (5)企业年度汇算清缴结束前支付汇缴年度工资薪金税前扣除。企业在年度汇算清缴结束前向员工实际支付的已预提汇缴年度工资薪金,准予在汇缴年度按规定扣除。 二、职工福利费、工会经费、职工教育经费 【方法介绍】三步法

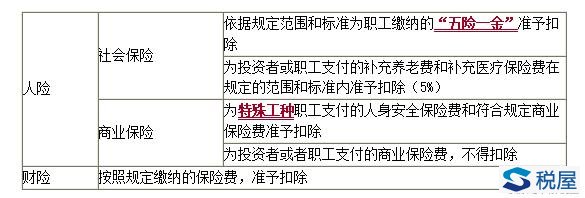

三、社会保险费

|

本文转载自:税屋

作者:来源:解税宝

原文链接:企业所得税应纳税所得额:扣除项目——职工薪酬、职工福利费、工会经费、职工教育经费、社会保险费_税屋——第一时间传递财税政策法规! http://www.shui5.cn/article/56/118622.html

推荐阅读