本文概述了2019年两会政府工作报告中增值税税率从16%和10%分别降至13%和9%的政策,并详细分析了该政策对企业销售、采购及发票管理的影响,包括已签合同开票时间、税率调整下的合同价格谈判、发票处理及新税率适用情况等问题,旨在指导企业如何在政策变化中合法合规地维护自身利益。

2019年两会政府工作报告,总理指出2019年4月1日,现行16%和10%的增值税税率分别降到13%和9%。此政策调整对于企业的销售业务、采购业务和发票均会产生一定影响。基于企业从政策变化中切实获益的角度,我们作了以下观察解读和问题答疑:

【观察解读】

【问题答疑】

为便于理解和实务操作,现总结了以下相关问题供大家参考处理。

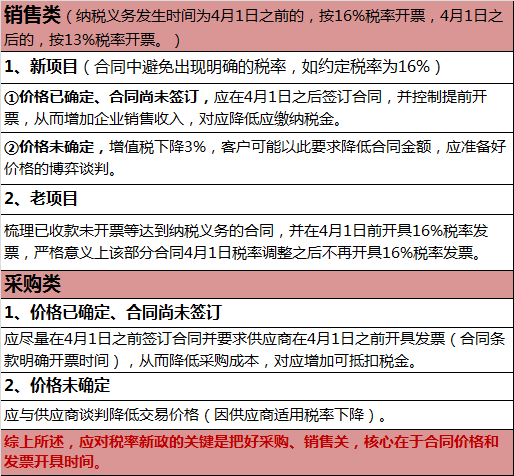

一 、销售类

1、现已签订的销售合同,能否推迟到4月1日之后按新税率13%开票,从而节约3%的税款?

答:应按纳税义务发生时间(即合同约定的收款及开票时间)来判断,若合同约定的开票时间在4月1日之前的,不能故意推迟到4月1日之后开票,否则将会产生逾期开票和缴税风险。

2、4月1日之前商谈的销售业务(合同总价款为基于现16%税率的含税价),能否推迟到4月1日之后再签订合同并按新税率13%开票?

答:鼓励,企业可节税3%同时增收3%。

但客户可能会提出异议,若4月1日之后签订合同则要求按13%税率重新确定合同总价款(压价)。

3、4月1日之前商定的销售合同(合同总价款为基于现16%税率的含税价),4月1日之后才正式签约并付款,客户方要求降低合同总价款(即按13%税率重新调整合同含税价),客户此要求是否合理?

答:从税务角度是合理的。是否降价取决于双方谈判结果。

4、4月1日之前已签订的合同,在4月1日以后才履行完毕。客户要求,4月1日之后收款部分提前在3月按16%开票,我们能否同意?

答:不同意。因为这部分业务的纳税义务发生时间为4月1日之后,故应按新政13%税率开票。

5、4月1日之前已签订的合同,在4月1日之后才履行完毕。客户要求4月1日之后收款部分重新按13%税率调整价格,能否同意?

答:不同意。针对增值税政策调整,应最大限度维护企业利益,政策调整前已签订合同,不调减合同总价。与客户解释话术如下:

l 国家政策调整不能事先预见,客户和企业均属于增值税链条中的其中一环,对于政策调整前已签订合同,建议双方均不进行价格调整,避免双方修订合同导致商务低效

l 降税是国家普惠政策,客户虽然进项减少,但客户对外销售的税率也相应降低,同样也享受到了税率降低的优惠

l 企业销售税率降低,同样取得的进项也相应降低,企业并没有得到合同额3%的优惠

l 国家政策调整属于不可抗力因素,并非由企业自身原因造成的,所以形成的利益或损失由双方各自承担为宜

二、 采购类

1、4月1日之前已签订并付款的采购项目,能否在4月1日之后按新税率13%开发票?

答:不同意。应在4月1日之前按现税率16%开票,否则企业可抵扣税款减少,采购成本增加。

2、4月1日之前商谈的采购业务(合同总价款为基于现16%税率的含税价),能否推迟到4月1日之后再签订合同并按新税率13%开票?

答:不同意(企业将增加采购成本3%)。

若供应商坚持在4月1日之后签订合同并开票,那么企业可合理要求对方按13%税率重新确定合同总价款。

3、4月1日之前商定的采购合同(合同总价款为基于现16%税率的含税价),4月1日之后才正式签约并付款开票,是否应当要求重新确定合同总价?

答:是的。应当依据新政策与供应商协商合理降低合同总价款(即按13%税率重新调整合同含税价)。

三、发票类

1、公司哪些业务的开票税率在4月1日之后会发生变化?

答:销售自产软件、第三方软硬件及其他货物开票税率将变为13%,云租赁及其他软件服务的开票税率仍为6%不变。(后附2019年调整后增值税税率表)

2、取得4月1日之前开具的税率16%的专用发票,4月1日之后冲红重开的税率是16%还是13%?对进项抵扣有无影响?

答:正常来说,按16%冲红、按16%重开。进项抵扣无影响。

3、3月31日之前开具的发票是否要在3月31日之前全部认证,否则在4月1日之后将无法认证抵扣?

答:不是的。只要是2017年7月1日起开具的发票,从开票之日起360天之内都可以进行认证抵扣。

4、4月1日之前做了未开票收入申报(按16%税率),4月1日之后补开发票,税率是16%还是13%?

答:4月1日之后补开发票税率为16%。

增值税适用税率表

(2019年4月1日后)

序号 | 税目 | 增值税税率 |

1 | 陆路运输服务 | 9% |

2 | 水路运输服务 | 9% |

3 | 航空运输服务 | 9% |

4 | 管道运输服务 | 9% |

5 | 邮政普遍服务 | 9% |

6 | 邮政特殊服务 | 9% |

7 | 其他邮政服务 | 9% |

8 | 基础电信服务 | 9% |

9 | 增值电信服务 | 6% |

10 | 工程服务 | 9% |

11 | 安装服务 | 9% |

12 | 修缮服务 | 9% |

13 | 装饰服务 | 9% |

14 | 其他建筑服务 | 9% |

15 | 贷款服务 | 6% |

16 | 直接收费金融服务 | 6% |

17 | 保险服务 | 6% |

18 | 金融商品转让 | 6% |

19 | 研发和技术服务 | 6% |

20 | 信息技术服务 | 6% |

21 | 文化创意服务 | 6% |

22 | 物流辅助服务 | 6% |

23 | 有形动产租赁服务 | 13% |

24 | 不动产租赁服务 | 9% |

25 | 鉴证咨询服务 | 6% |

26 | 广播影视服务 | 6% |

27 | 商务辅助服务 | 6% |

28 | 其他现代服务 | 6% |

29 | 文化体育服务 | 6% |

30 | 教育医疗服务 | 6% |

31 | 旅游娱乐服务 | 6% |

32 | 餐饮住宿服务 | 6% |

33 | 居民日常服务 | 6% |

34 | 其他生活服务 | 6% |

35 | 销售无形资产 | 6% |

36 | 转让土地使用权 | 9% |

37 | 销售不动产 | 9% |

38 | 在境内载运旅客或者货物出境 | 0% |

39 | 在境外载运旅客或者货物入境 | 0% |

40 | 在境外载运旅客或者货物 | 0% |

41 | 航天运输服务 | 0% |

42 | 向境外单位提供的完全在境外消费的研发服务 | 0% |

43 | 向境外单位提供的完全在境外消费的合同能源管理服务 | 0% |

44 | 向境外单位提供的完全在境外消费的设计服务 | 0% |

45 | 向境外单位提供的完全在境外消费的广播影视节目(作品)的制作和发行服务 | 0% |

46 | 向境外单位提供的完全在境外消费的软件服务 | 0% |

47 | 向境外单位提供的完全在境外消费的电路设计及测试服务 | 0% |

48 | 向境外单位提供的完全在境外消费的信息系统服务 | 0% |

49 | 向境外单位提供的完全在境外消费的业务流程管理服务 | 0% |

50 | 向境外单位提供的完全在境外消费的离岸服务外包业务 | 0% |

51 | 向境外单位提供的完全在境外消费的转让技术 | 0% |

52 | 财政部和国家税务总局规定的其他服务 | 0% |

53 | 销售或者进口货物 | 13% |

54 | 粮食、食用植物油 | 9% |

55 | 自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品 | 9% |

56 | 图书、报纸、杂志 | 9% |

57 | 饲料、化肥、农药、农机、农膜 | 9% |

58 | 农产品 | 9% |

59 | 音像制品 | 9% |

60 | 电子出版物 | 9% |

61 | 二甲醚 | 9% |

62 | 国务院规定的其他货物 | 9% |

63 | 加工、修理修配劳务 | 13% |

64 | 出口货物 | 0% |

推荐阅读